De nos jours, les Belges se tournent de plus en plus vers l’assurance-vie patrimoniale offerte par des compagnies d’assurance-vie établies au Grand-Duché de Luxembourg en raison de sa flexibilité, de sa neutralité fiscale ou encore des nombreuses possibilités de planification successorale. Aussi, un autre aspect du contrat d’assurance-vie luxembourgeois assorti d’un avantage non négligeable est le Triangle de Sécurité (ou parfois appelé « super-privilège »).

Une des principales préoccupations des personnes fortunées s’articule autour de la protection de leur patrimoine et de leurs actifs. Afin d’expliquer les particularités du cadre réglementaire luxembourgeois, nous avons questionné des spécialistes de deux compagnies d’assurances luxembourgeoises dont la réputation n’est plus à faire. Voici ce qu’il en est :

« Le cadre légal du secteur des assurances au Luxembourg offre une protection du patrimoine unique pour les souscripteurs grâce :

– Au régime de protection des souscripteurs, à savoir le Triangle de Sécurité,

– A la protection contre une potentielle faillite de la compagnie d’assurance,

– A la protection contre la saisie de la créance du souscripteur par des tiers. »

Régime de protection des souscripteurs

Suite à la publication de la Directive européenne de 2001 sur l’assainissement et la liquidation des entreprises d’assurance, le législateur luxembourgeois a décidé, lors la transposition de la directive, d’ériger un système de protection des actifs reposant sur deux piliers :

- L’accord d’un privilège absolu aux créanciers d’assurance

- La ségrégation des actifs

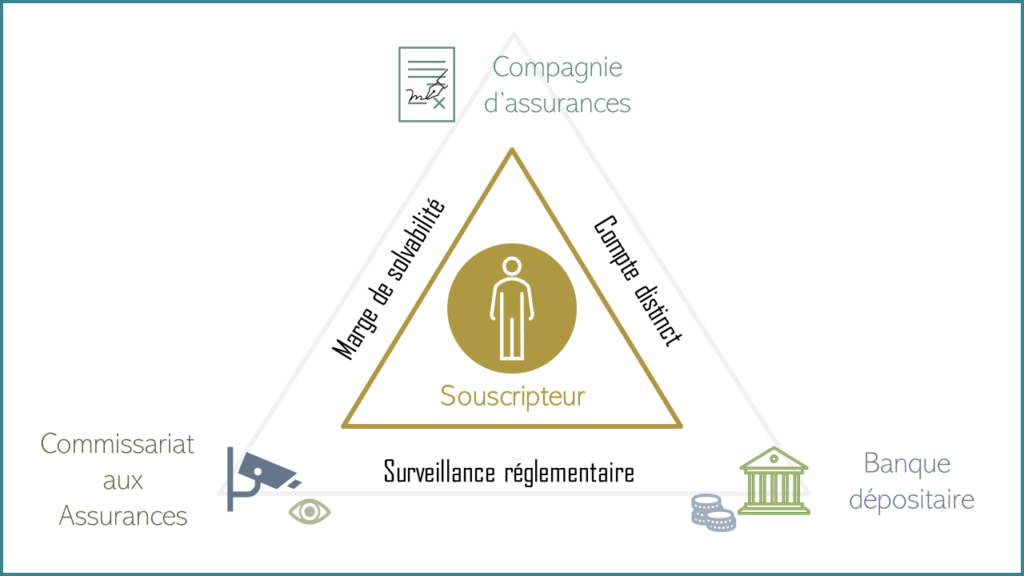

Le Triangle de Sécurité est une relation tripartite entre la compagnie d’assurance, la banque dépositaire (qui va détenir les actifs du/des souscripteur/s) et le Commissariat aux Assurances (régulateur luxembourgeois du secteur des assurances).

Cette relation tripartite est matérialisée par une convention définissant les rôles et les obligations de chacune des parties. Un avantage indéniable de cette relation tripartite se situe notamment au niveau de la ségrégation des actifs.

En effet, une fois que le(s) souscripteur(s) a(ont) versé la(les) prime(s) à la compagnie d’assurance qui en devient propriétaire, il(s) détient(-nent) une créance sur la compagnie d’assurance, donnant lieu à l’application du système de protection des actifs.

Dès lors, la législation luxembourgeoise ayant décrété que les actifs du souscripteur doivent être séparés des capitaux de la compagnie d’assurance et de la banque, la compagnie d’assurance est obligée de déposer les actifs liés aux contrats d’assurances-vie auprès d’une banque dépositaire indépendante, qui elle-même doit être agréée et surveillée par le Commissariat aux Assurances (CAA).

En contrepartie, la compagnie d’assurance doit constituer des « provisions techniques » au passif de son bilan pour garantir les engagements pris par les souscripteurs et maîtriser sa solvabilité. De son coté, le CAA surveille également le respect des règles en matière de ratio de solvabilité pour chaque compagnie d’assurance-vie.

la compagnie d’assurances, la banque dépositaire et le Commissariat aux Assurances (CAA).

Protection de l’épargnant contre une potentielle faillite de la compagnie d’assurance

En cas de faillite de la compagnie d’assurance, le système de protection des actifs luxembourgeois, grâce à son choix de séparer les capitaux du souscripteur des capitaux propres de l’assureur ou de la banque, permet d’immuniser les actifs des souscripteurs (et bénéficiaires) de la faillite.

En cas de difficultés financières, l’article 116 de la loi luxembourgeoise sur le secteur des assurances permet au CAA de geler les comptes distincts liés aux provisions techniques de l’assureur au profit des preneurs d’assurances : aucune transaction ne peut être effectuée à partir de ceux-ci sans l’autorisation préalable du CAA (que ce soit par l’assureur ou par la banque).

L’article 118 de cette même loi prévoit, quant à lui, que les souscripteurs disposent de droits préférentiels de premier rang sur les actifs des comptes distincts. Il s’agit donc d’une sorte de « super privilège » grâce auquel ils sont prioritaires sur tous les autres créanciers de la compagnie (employés, fournisseurs, etc…).

Dans la majorité des pays d’Europe, la protection du déposant est limitée à 100.000 EUR par personne et par banque. Au Luxembourg, le montant du « Super Privilège » octroyé aux souscripteurs n’est pas limité.

Protection contre la saisie de la créance du souscripteur par des tiers

Selon les articles 114 et suivants de la loi sur le contrat d’assurance du 27 juillet 1997, les droits de rachat, d’avance ou le nantissement du contrat sont des droits personnels du seul souscripteur. De fait, en cas de réclamation potentielle de l’un de ses créanciers, les actifs du souscripteur sont protégés étant donné que ces droits ne peuvent pas être saisis ou exercés par ses créanciers.

En effet, les potentiels créanciers du souscripteur ne peuvent pas forcer celui-ci à exercer ses droits, ni saisir le contrat puisque cet actif est la propriété de la compagnie d’assurance.

Les créanciers du souscripteur sont susceptibles de saisir la créance de celui-ci auprès de la compagnie d’assurance afin de recouvrer leur créance, mais ils ne recevront aucune indemnité de la part de la compagnie d’assurance tant que le souscripteur n’aura pas décidé librement d’exercer ses droits de rachat sur la police. La seule exception à ce principe est le paiement par le souscripteur de primes manifestement exagérées au regard de ses ressources et de son patrimoine.

Comparatif des systèmes de protection luxembourgeois, belge et français

| Luxembourg | Belgique | France | |

|---|---|---|---|

| PRIVILEGE ABSOLU | Souscripteurs = « super-créanciers » de premier rang (avant l’Etat, les organismes sociaux et les salariés) sur les actifs représentatifs des créances d’assurances. | Les assurés et les bénéficiaires disposent d’une créance privilégiée sur les actifs des placements sous-jacents. En cas de faillite de l’assureur, ils pourront prétendre à la valeur de ces actifs avant tous les autres créanciers (dont le fisc et les organismes de sécurité sociale). | |

| RANG SPECIAL | Souscripteurs = créanciers Créanciers chirographaires de « second rang » (après l’Etat, les organismes sociaux et les salariés). | ||

| SEPARATION DES ACTIFS | Les actifs sont déposés auprès d’une banque dépositaire indépendante et détenus hors bilan de la compagnie d’assurance. | Les actifs font partie du bilan de la compagnie d’assurance, mais la gestion est distincte. | Les actifs font partie du bilan de la compagnie d’assurance. |

| PARTICULARITE | Mécanisme du « Triangle de Sécurité » par le dépôt des actifs auprès d’une banque dépositaire agréée par le Commissariat aux Assurances et supervision globale du Commissariat aux Assurances. | Branche 21 (rendement garanti) : Fonds de garantie – versement d’une indemnité, dans un délai de 3 mois prolongeable 3 fois par le Fonds de garantie de 100.000 € maximum par personne et par établissement. Branche 23 (sans garantie de rendement) : le preneur et bénéficiaire jouissent d’un privilège légal sur les valeurs représentatives (primes versées + éventuelle plus-value) comparable à celui du Luxembourg. | Fonds de garantie des assurances de personnes créé en 1999. Versement d’une indemnité de 70.000 € par souscripteur, quel que soit le nombre de contrats souscrits auprès d’une même compagnie d’assurance, en complément du produit de la réalisation des actifs par le liquidateur de la société défaillante si le produit de liquidation perçu n’a pas permis d’indemniser la totalité de la créance du souscripteur. |

En conclusion, retenons simplement que le Luxembourg possède l’un des régimes les plus protecteurs en Europe pour les souscripteurs d’un contrat d’assurance.

Grâce à ce cadre de protection des actifs unique en Europe, votre patrimoine, quelle que soit son importance, est protégé d’une éventuelle faillite de la compagnie d’assurance ou de la banque.

Si on se souvient de la crise de 2008, impactant considérablement diverses banques et compagnies d’assurance dans le monde entier (voire résultant en faillites pour certaines d’entre elles), cette protection n’est pas négligeable et doit donc être prépondérante dans votre stratégie d’investissement.