1. Investir pour l'avenir

Nous vivons plus longtemps …

Grâce aux avancées de la médecine et à des modes de vie plus sains, les gens vivent plus longtemps.

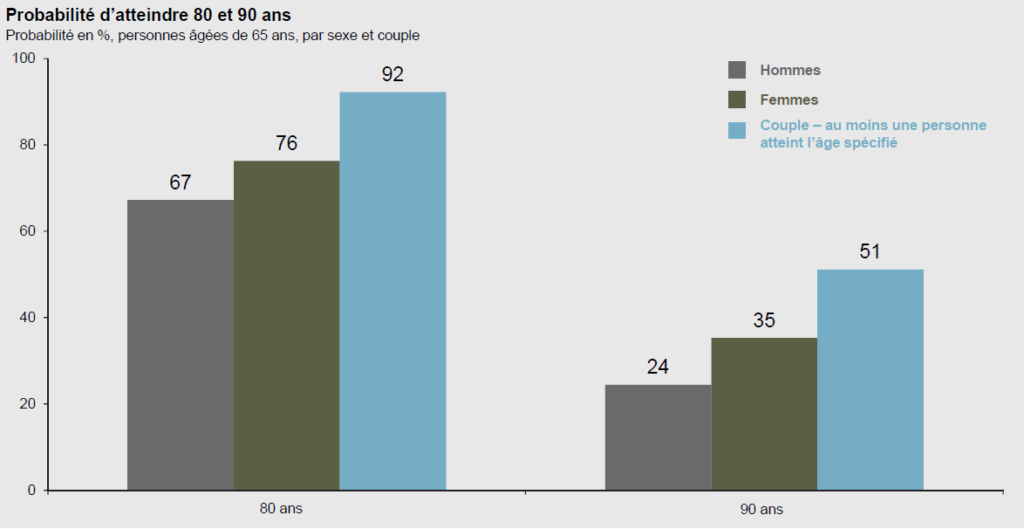

Le graphique ci-après illustre les probabilités d’atteindre un âge de 80 ou de 90 ans pour quelqu’un qui a 65 ans aujourd’hui. Un couple âgé de 65 ans serait peut-être surpris d’apprendre qu’il y a 50 % de probabilité qu’au moins l’un d’eux vive encore 25 ans pour atteindre 90 ans. Vous aurez sans doute besoin d’argent plus longtemps que ce que vous pensez.

2. Les liquidités sont rarement la solution

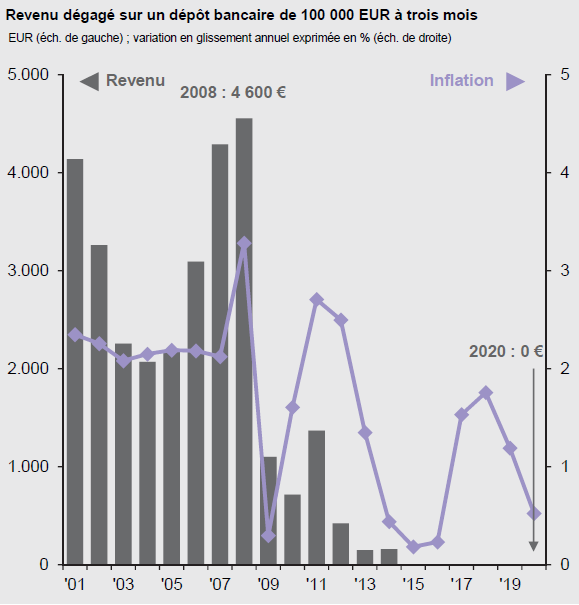

Les liquidités rapportent moins

Les investisseurs perçoivent souvent les liquidités comme un refuge face à la volatilité, voire comme une source de revenus. Mais l’ère des taux d’intérêt bas que nous connaissons actuellement a ramené à des niveaux proches de zéro le rendement tiré des liquidités et expose ainsi l’épargne liquide à l’érosion par l’inflation. Face à des taux d’intérêt partis pour rester au plus bas, les investisseurs doivent s’assurer qu’une allocation en instruments liquides ne dessert pas leurs objectifs d’investissement à long terme.

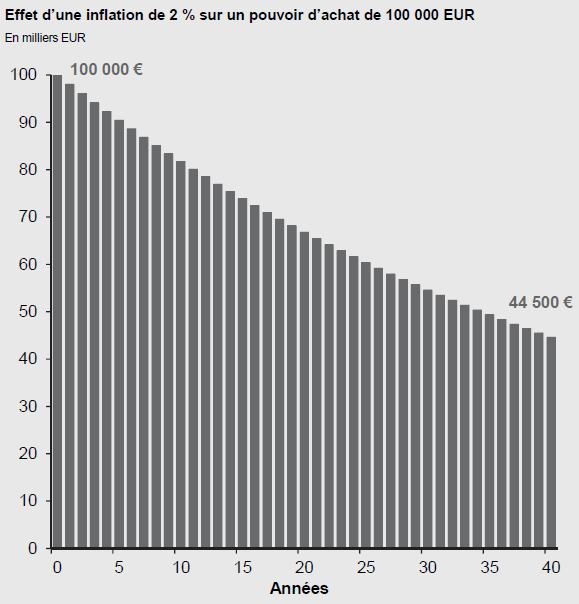

L’inflation érode le pouvoir d’achat

Les épargnants hostiles au risque qui décident de laisser dormir leurs liquidités se rendront compte que l’inflation diminue la valeur réelle de leur argent sur le long terme.

Si l’argent n’est pas investi, le pouvoir d’achat, autrement dit la quantité de biens que l’on peut acheter, diminuera de plus de moitié en 40 ans avec un taux d’inflation de 2 % par an.

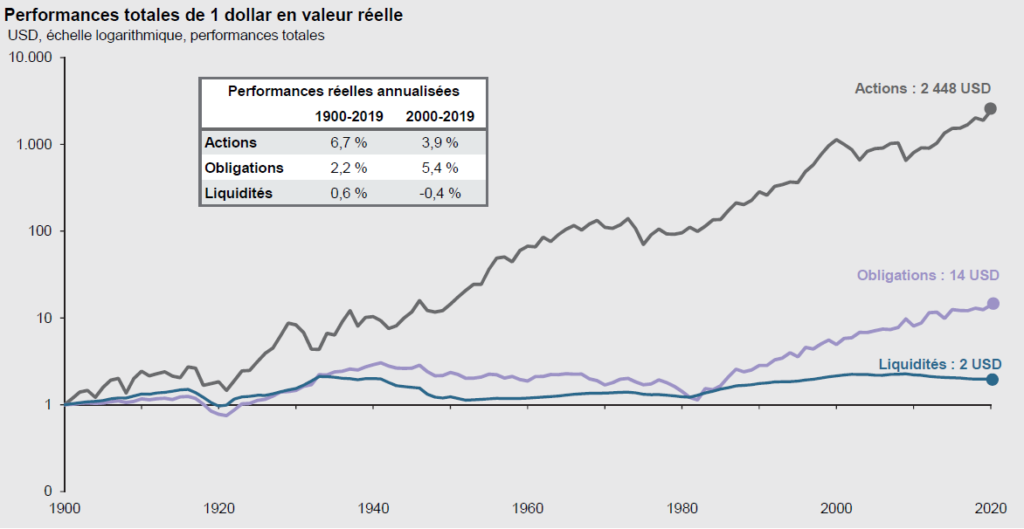

Les liquidités sous-performent à long terme

Les liquidités mises de côté ne rapportent que très peu sur le long terme. Les investisseurs qui ont laissé dormir leurs liquidités sont passés à côté de l’impressionnante performance des actions et de l’obligataire à long terme.

Si vous décidez d’investir, gardez à l’esprit que les actions ont plus tendance à surperformer les obligations sur le long terme, malgré des turbulences éventuelles.

3. La capitalisation fait des miracles

Commencer tôt et investir régulièrement

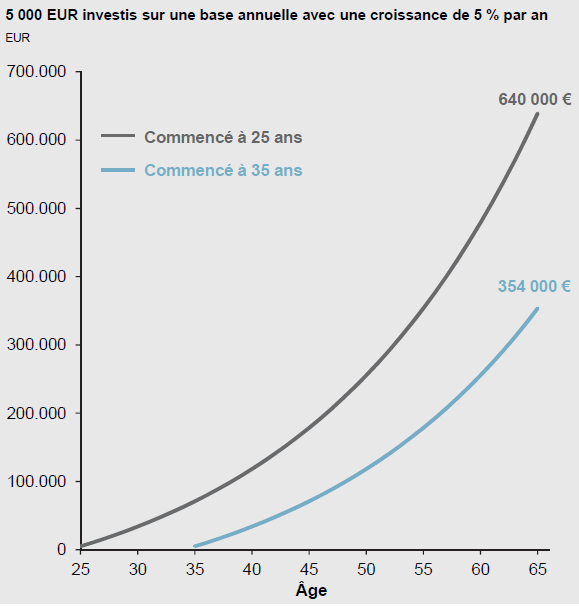

Albert Einstein a qualifié les intérêts capitalisés de huitième merveille du monde. Leur puissance est telle que quelques années d’épargne et de croissance en moins peuvent suffire à faire une différence énorme sur vos résultats à terme.

En démarrant à 25 ans et en plaçant 5 000 EUR par an dans un investissement à 5 %, vous obtiendriez près de 300 000 EUR supplémentaires à l’âge de 65 ans par rapport à un investissement commencé à 35 ans alors que vous n’auriez investi au total que 50 000 EUR de plus.

Réinvestir le produit de vos investissements

si vous n’en avez pas besoin

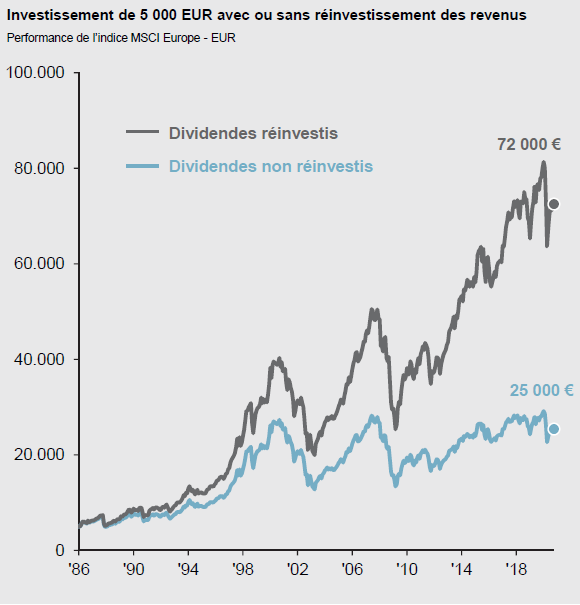

Vous pouvez exploiter encore davantage la magie de la capitalisation en réinvestissant le produit de vos investissements pour accroître chaque année la valeur de départ.

Réinvestir ou non le produit de vos investissements peut faire une différence énorme à long terme.

4. Performances et risques vont généralement de pair

Investir implique de savoir faire des compromis !

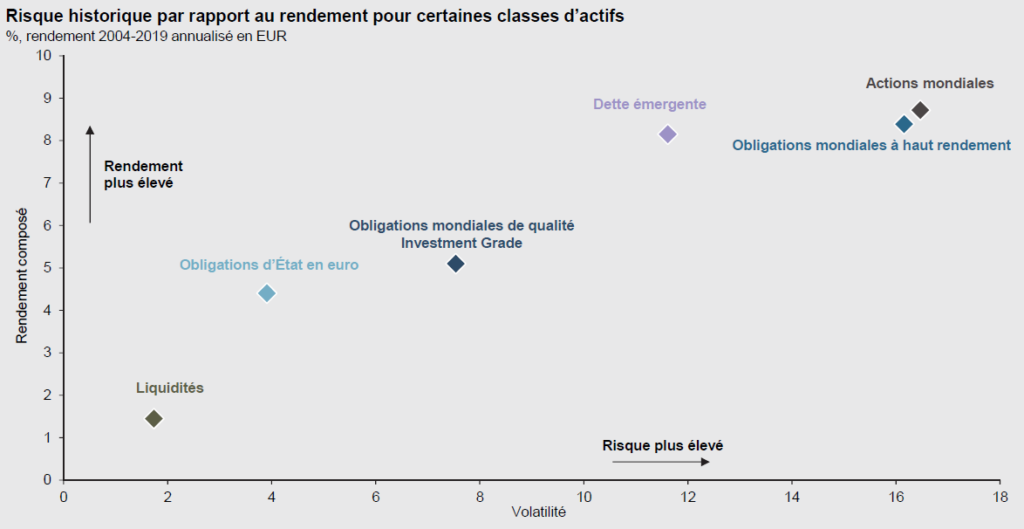

Les actifs les plus performants depuis les années 2000 ont aussi été ceux dont les prix ont été les plus volatils. Si vous souhaitez atteindre un niveau de performance plus élevé, vous devez avoir la volonté et la capacité de tolérer des fluctuations plus importantes des prix des actifs.

L’inverse est également vrai. Comme le graphique ci-après le montre, les actifs moins risqués tendent aussi à dégager des performances plus faibles sur le long terme. Si vous ne souhaitez pas prendre davantage de risques ou que votre situation ne le permet pas, vous devrez être réaliste quant aux performances que vous pourriez obtenir.

5. La volatilité est une chose normale

Gardez la tête froide dans les moments de panique !

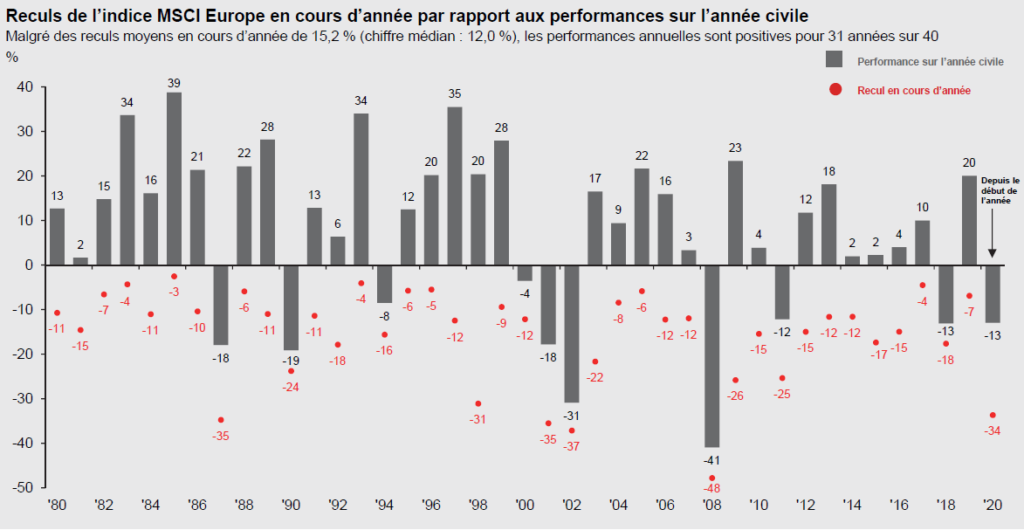

Chaque année a son lot de moments difficiles. Les points rouges sur le graphique ci-après illustrent la perte intra-annuelle maximale subie sur les actions pour chaque année civile, soit la différence entre le point le plus haut et le point le plus bas du marché au cours de ces 12 mois. Il est difficile de prédire ces revers, mais des replis à deux chiffres des marchés sont une réalité la plupart des années. Les investisseurs doivent s’y attendre. Il est normal que les marchés financiers traversent des périodes de volatilité. Il est donc important d’anticiper les difficultés plutôt que de réagir sous le coup de l’émotion une fois qu’elles sont là. Les barres grises illustrent la performance de l’indice MSCI Europe sur l’ensemble de l’année.

On constate que, malgré les revers subis chaque année, les marchés actions ont continué à dégager des résultats annuels positifs dans la plupart des cas. La leçon à tirer est donc de ne pas surréagir : bien souvent, un revers du marché représente davantage une opportunité qu’une raison de vendre.

6. La difficulté d'évaluer le bon moment pour acheter ou vendre

La patience est une vertu.

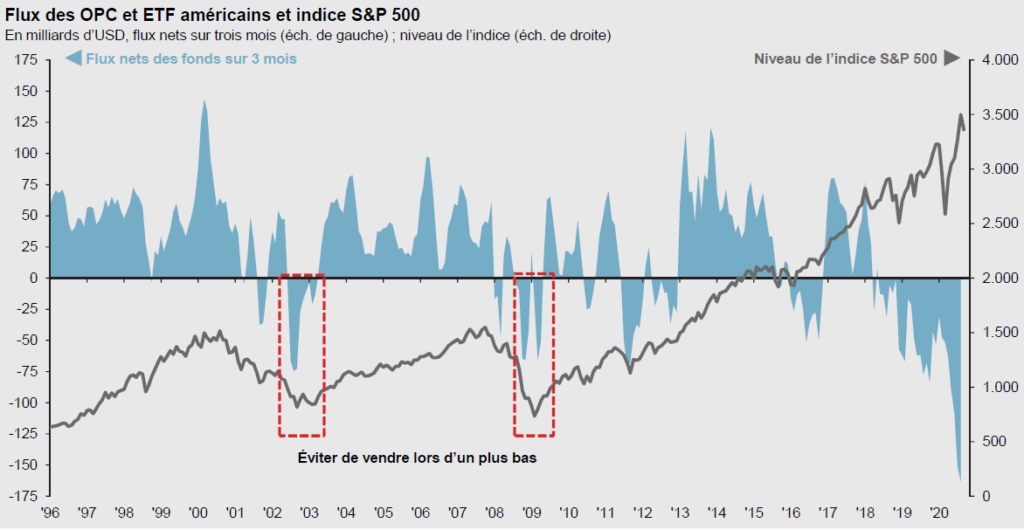

Vendre après une baisse du marché n’est généralement pas une bonne stratégie. Toutefois, il peut être difficile de résister à la panique ambiante qui suit un repli. Les investisseurs tendent à vendre leurs actions après que leurs cours ont chuté.

Comme le montre le graphique ci-après, des sorties de capitaux massives surviennent généralement lorsque les cours des actions sont déjà proches de leurs points bas, ce qui signifie que les investisseurs qui vendent verrouillent leurs pertes et passent à côté de la reprise qui suit.

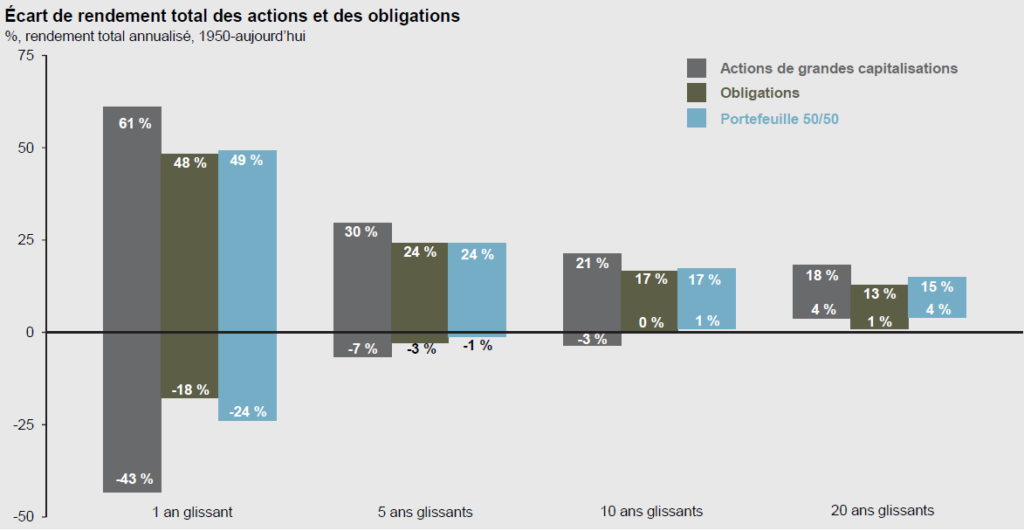

Tout vient à point qui sait attendre

Alors que les marchés peuvent toujours connaître une journée, une semaine, un mois, voire une année difficile, l’histoire montre que la probabilité de perte est largement inférieure sur des périodes plus longues, d’où la nécessité de conserver une perspective de long terme. Le graphique ci-après illustre ce concept.

Les investisseurs ne doivent pas nécessairement attendre les mêmes performances à l’avenir que celles qu’ils ont connues dans le passé. En revanche, un portefeuille diversifié d’actions et d’obligations n’a jamais connu de performances négatives sur une période glissante de 10 ans, malgré les fortes variations observées depuis 1950.

Entrer et sortir des marchés peut s’avérer coûteux !

Etude sur le MSCI World :

Sur une période de 10 ans au 31 décembre 2019

| Scenario | Rendement annualisé |

|---|---|

| Manquer les 10 meilleurs jours | 5.44% |

| Manquer les 20 meilleurs jours | 2.78% |

| Manquer les 30 meilleurs jours | 0.52% |

| Rester 100% investi | 9.05% |

Source : MSCI. Sur base des rendements en devise locale sur une période de 10 ans se terminant le 31/12/2019.

Les performances passées ne garantissent pas les résultats futurs. Les indices ne sont pas gérés et on ne peut pas investir directement dans un indice. Les rendements de l’indice ne reflètent aucun frais, dépense ou frais de vente.

Cet article est largement inspiré des principes d’investissement présentés par J.P. Morgan Asset Management (Europe)

Une réponse sur « Principes d’investissement à long terme »

[…] Pour réussir en tant qu’investisseur, il est essentiel d’apprendre à identifier les événements géopolitiques qui ont de l’importance et ceux qui n’en ont pas. L’identification des risques réels portant sur certains secteurs de l’économie mondiale/régionale/nationale liés à ces événements est indispensable pour réussir à investir sur le long terme. […]