Si vous souhaitez placer vos liquidités, les possibilités qui s’offrent à vous sont aussi nombreuses que la concurrence est importante dans le domaine de la gestion de patrimoine. En effet, banquiers et courtiers rivalisent d’ingéniosité pour vous convaincre de suivre leurs conseils.

Depuis 2007, date de la création de Patrimoine Consult S.A., nos conseillers ont pu analyser de nombreux portefeuilles bancaires ou investis au travers de contrats d’assurance, en Belgique ou à l’étranger.

Que ce soit au niveau de la performance, d’une fiscalité non adaptée à leur situation ou encore d’un manque de réactivité et/ou d’objectivité de leurs intermédiaires, la déception est souvent de mise chez les personnes que nous rencontrons.

Au cours de nos entretiens, nous tentons d’apporter des réflexions de bon sens permettant de compléter avantageusement les résultats des comparatifs que nous réalisons des portefeuilles qui nous sont confiés pour analyse.

Ce guide des bonnes pratiques, que nous appliquons pour nos clients mais aussi pour nos propres deniers, a pour but de vous aider à faire les bons choix dans la construction d’un portefeuille d’avoirs mobiliers.

1. Succomber aux sirènes du backtesting

Si connaître les performances passées d’un investissement peut s’avérer utile pour juger de la qualité de celui-ci dans le temps, il reste néanmoins hasardeux de constituer un portefeuille sur base de ce seul critère.

De nos jours, il existe de nombreux outils à disposition des professionnels de la finance permettant de composer une « shortlist » opportuniste des meilleurs rendements obtenus par le passé. Si vous êtes convaincus par cette approche et que vous investissez ensuite vous-même au sein de ce portefeuille-modèle « miracle », vous n’obtenez bizarrement jamais des résultats similaires à ceux que l’on vous a vendus.

Afin de replacer de l’objectivité au milieu de ces performances alléchantes, questionnez votre interlocuteur sur la méthode qu’il utilise pour dénicher de si bons placements, ses critères de sélection ou encore, demandez des preuves de performances réelles sur des périodes de marché aléatoires (par exemple, pas uniquement du 1er janvier au 31 décembre de chaque année). Assurez-vous également que votre conseiller est personnellement investi au sein des mêmes solutions que celles qu’il vous propose.

2. Ignorer l'impact des frais

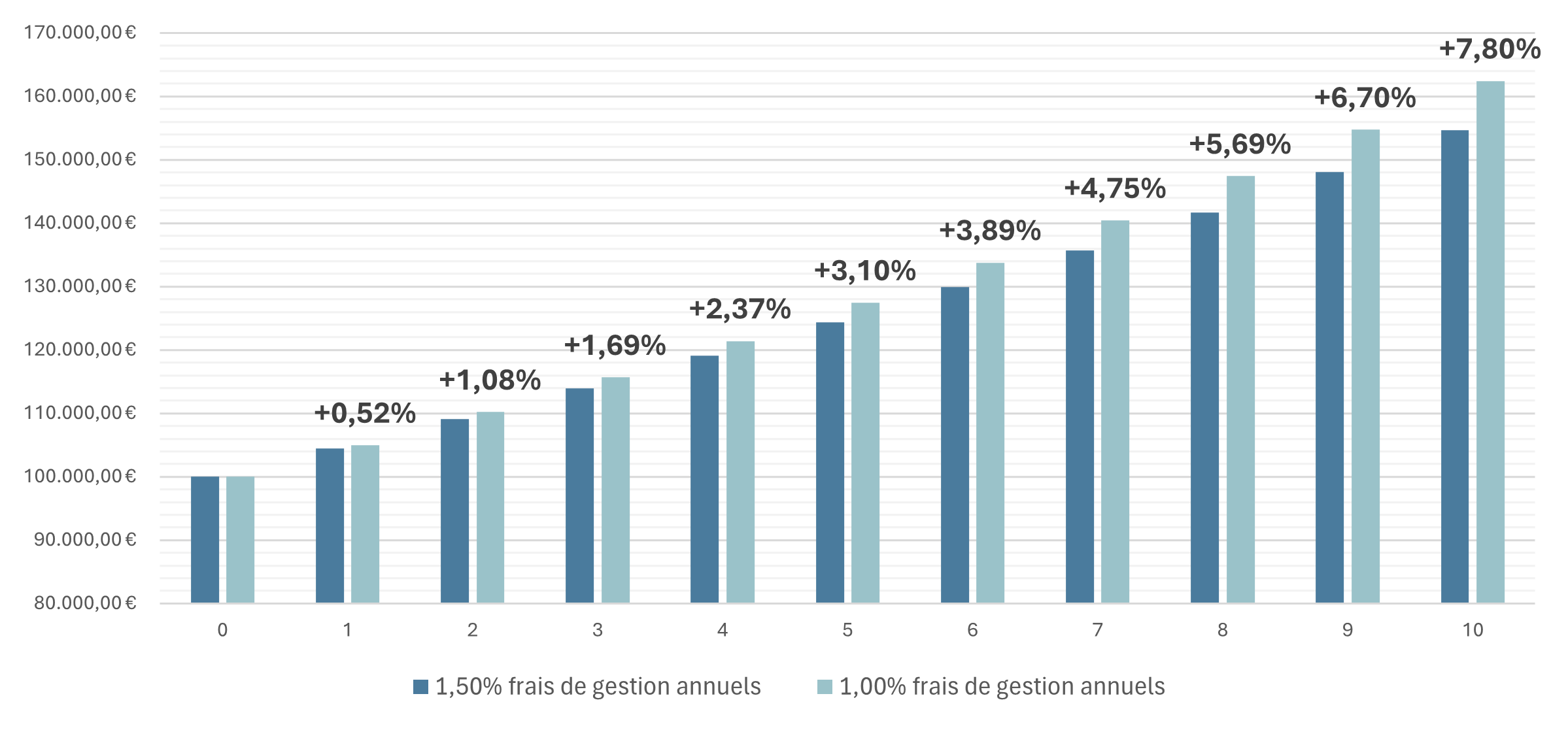

Frais d’entrée, frais d’établissement, frais d’arbitrage, frais de gestion, frais de sortie, commission de performance, etc… sont autant de coûts qui peuvent être liés à votre investissement. A coup sûr, ils entament, de façon plus ou moins sensible, la performance de votre portefeuille.

Certains de ces frais sont évitables, encore faut-il en connaître l’existence afin de les négocier voire, les annuler. De plus, ces frais pourraient inciter votre intermédiaire à multiplier les transactions afin de percevoir davantage de rémunération.

Afin de supprimer ce conflit d’intérêt, nous pensons que les frais d’entrée et de sortie mais aussi les frais d’arbitrage ne devraient pas exister. Il est en effet étonnant (et pourtant encore très courant) que votre intermédiaire soit rémunéré à la fois pour acheter ou vendre des produits d’investissement mais aussi sur la valeur de votre portefeuille via des frais de gestion récurrents. Quant à ces derniers, on ne peut les éviter, qu’ils soient visibles ou cachés, ils existent et c’est tout à fait normal. Cela étant, ils doivent vous être clairement expliqués car, de facto, ils impactent négativement la performance de votre placement.

A titre d’exemple, un portefeuille qui pendant 10 ans a rapporté un rendement brut moyen de 6,00% coûtera 7,80% de manque à gagner à son propriétaire si l’on tient compte de frais de gestion annuels de 1,50% au lieu de 1,00% (voir graphique ci-dessous).

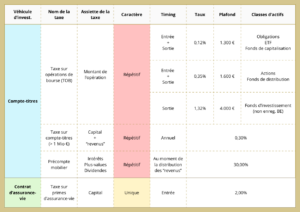

3. Négliger la fiscalité

S’il y a bien un élément qui influencera le rendement de votre placement et qui est également inévitable, c’est la taxation. Tout comme les frais de gestion, il y a pourtant moyen d’en minimiser les conséquences en adaptant la nature d’un placement à votre situation personnelle ou à celle de votre entreprise.

Si votre portefeuille est exclusivement composé d’actions ou presque, il sera préférable d’investir au travers d’un compte bancaire. Par contre, si votre profil implique la présence d’obligations au sein de votre portefeuille, investir au sein d’un contrat d’assurance ou de capitalisation sera probablement plus intéressant si votre horizon de temps dépasse 3 à 4 ans.

En effet, la taxation inhérente à ces 2 véhicules d’investissement diffère sensiblement : l’une est récurrente (compte bancaire), l’autre est unique (contrat d’assurance-vie). Notre indépendance totale de toute banque et de toute compagnie d’assurance garantit un comparatif objectif et, par conséquent, la fiscalité la plus adaptée à votre situation.

4. Minimiser l'impact successoral

Pour des résidents belges, les droits de succession peuvent affaiblir sensiblement l’épargne familiale si celle-ci n’est pas orientée vers des solutions permettant d’en minimiser voire annuler l’impact. Les « déchets fiscaux » contribuent, tout comme des frais trop importants ou encore la fiscalité inadaptée d’un placement, à éroder votre patrimoine si vous ne les anticipez pas.

En réalisant une synthèse de votre situation patrimoniale, nos conseillers vous accompagnent dans la structuration de votre patrimoine. Cette approche indépendante permettra une planification efficace au travers de solutions simples, souples et compréhensibles.

A titre d’exemple, un couple marié ou cohabitant en région wallonne peut aisément mettre en place un mécanisme protégeant le conjoint survivant. Le résultat obtenu est très concret : Pas de droit de succession au premier décès !

Cette simple mesure permet déjà d’organiser, sans aucune contrainte, la planification successorale dite « horizontale »…

5. Ne pas savoir gérer ses émotions

Personne ne peut, de façon constante, prédire le comportement des marchés financiers. S’il y a un coût non négligeable, que l’on ne peut pas calculer et qui, apparemment, « ne fait pas mal », c’est le coût d’opportunité. Celui-ci n’est inscrit dans aucun relevé de compte mais revêt pourtant d’une importance capitale dans la performance finale d’un placement. On peut le définir comme le coût à long terme de ne pas profiter de la hausse des marchés financiers en tentant d’en éviter les turbulences à court terme.

Nous pensons qu’une bonne gestion du risque à long terme consiste aussi à tenir compte du coût d’opportunité. Ce dernier est très difficile à gérer car il faut être patient, gérer ses émotions, faire face à l’incertitude, ceci même dans les moments les plus compliqués sur les marchés financiers. Afin de conserver le sang-froid nécessaire à rester investi en toute circonstance, optimisme et confiance dans les positions détenues au sein de votre portefeuille sont incontournables.

Notre métier consiste aussi à sélectionner des maisons de gestion, indépendantes comme nous, attentives à la mise en place de stratégies visant la protection de vos avoirs tout en tirant parti des phases de hausse des marchés financiers. Elles concrétisent cet objectif en sélectionnant minutieusement des sociétés de qualité à des valorisations attractives.